認知症対策に有効な家族信託

今なぜ認知症対策が必要?

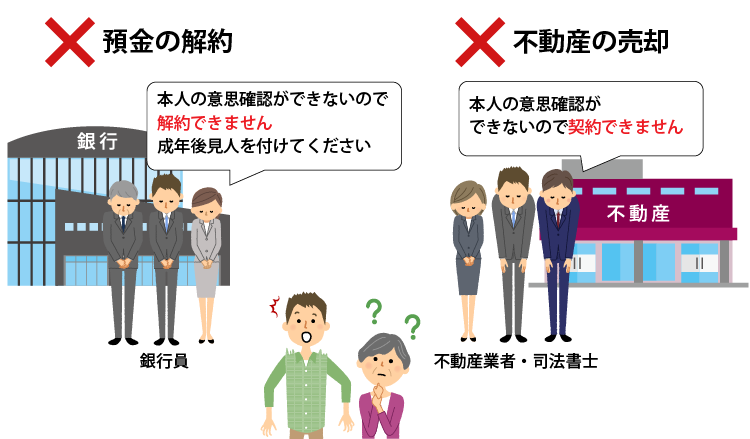

認知症になると預金や財産が凍結される

私たちは認知症などにより判断能力(意思能力)を失ってしまうと財産の管理処分(自宅の売却,預金の出金,定期預金の解約等)ができなくなってしまいます。

そのため、老人ホームへの入居費用を本人の口座から支払えない、不動産を売って工面する事もできないといった事態にもなりかねません。

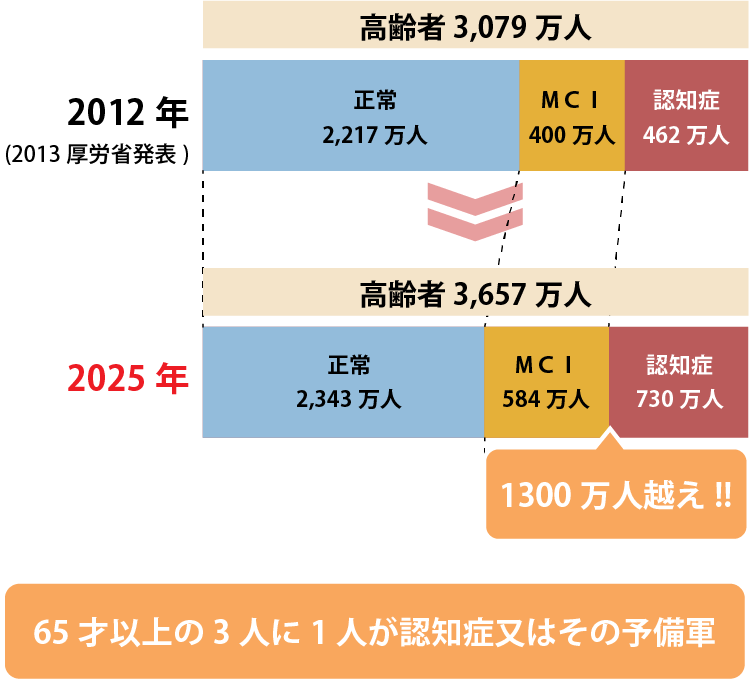

これから急増する認知症患者

厚生労働省の発表によると、日本の認知症患者数は2012年時点で約462万人、2025年には700万人を突破し、65歳以上の約5人に1人が認知症なるとの推計です。

さらに認知症の前段階とされる「軽度認知障害」と推計される約584万人を合わせると、65歳以上の約3人に1人が認知症あるいはその予備群ということになります。

正常でもない、認知症でもない「正常と認知症の中間」の状態の者

(注)MCIの全ての者が認知症になるわけではないことに留意

また「若年性認知症」と呼ばれ65歳未満で認知症を発症する場合もあり40代、50代で起こると進行が早く、症状も重くなる傾向があります。

仕事、子ども、ローンの問題など、現役世代ならではの悩みを抱えることになります。

認知症対策には家族信託

家族信託はこんな方にオススメ

- 親が認知症になったとき、家族が代わって財産を管理できるようにしたい。

- 親が認知症になったときの介護費用を本人の財産から準備したい

- 家族に収益不動産のオーナーがいるが高齢だ

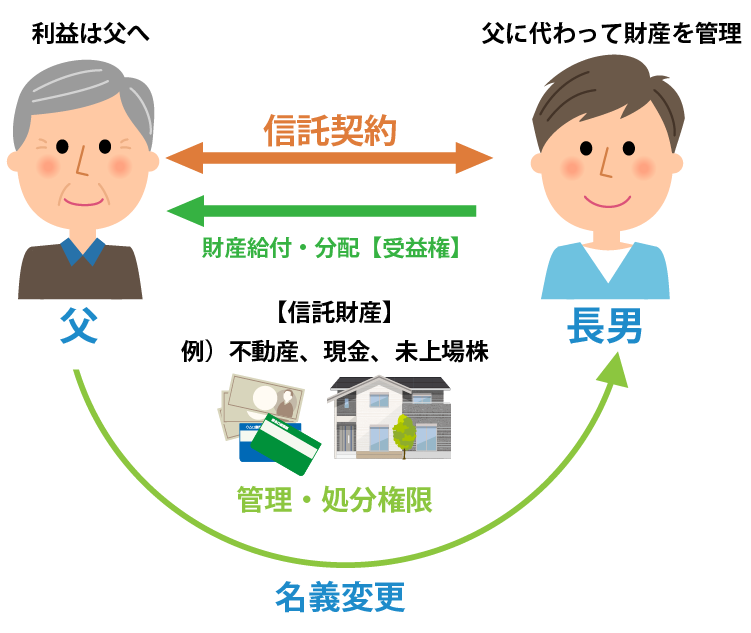

家族信託とは

家族信託とは不動産や預貯金などの自分の資産を信頼できる家族に託し、管理・処分を任せるの新たな財産管理制度です。

成年後見制度や遺言では限界のあった認知症患者の財産管理ですが、家族信託を使う事で本人の希望通りの財産管理が可能になりました。

また、財産を管理するのは専門家ではなく家族であるため、他の制度と比べて高額な報酬が発生せず、誰にでも活用できる身近な制度だとも言えます。

家族信託の仕組み

親の財産管理に適した家族信託

親の財産管理をする制度はいくつかありますが、どれもメリットとデメリットあります。

家族信託のメリットはたくさんありますが、大きなものとして「本人の状況や判断能力の有無に左右されず財産管理処分ができる」という部分があります。

認知症になる前から信託契約を結ぶことで、その後、認知症になっても家族が負担なく財産の管理を続けることができ、仮に本人が死亡したとしても信託契約の通りに財産を承継することが出来ます。

成年後見制度とは違い裁判所に監督されることもないので、柔軟な財産処分も可能になります。

また、親から子供へ財産の名義変更は親の財産を親の為に管理するための形式的なものであり、実質親の財産であることに変わりはないため贈与税はかかりません。

さらに親の財産の大半を信託財産として親の自由にできる財産を減らせば特殊詐欺等の被害を最小限におさえることができます。

家族信託が親の財産管理にも適している理由

- 本人の状況に左右されないため、元気なうち、認知症発症後、死後も信託契約の通りの財産管理ができる。

- 裁判所から監督されずに財産管理ができる

- 贈与するわけではないので贈与税はかからない

- 詐欺被害への対策としても有効

ほかの財産管理制度との比較

委任契約

これは例えば、親が家の売却を子に委任することで子が代理人として売買契約を締結できるようになるものです。

委任契約は家族信託と似た働きを持っていますが、最大の違いは「認知症になっても財産管理を継続できるか否か」です。

委任契約は本人の判断能力があることを前提にしているため認知症に対応できません。

たとえ預貯金の引出しや不動産の売買について委任契約をしていても、銀行窓口や不動産業者に本人の意思確認を求められる場合があります。

家族信託であれば認知症発症後も本人の財産管理を継続することを前提とするため、元気な時、認知症になった後、死後であっても管理を継続できます。

成年後見制度

判断能力が十分でない人の財産を守るための制度です。

ご本人の財産を守る事が目的なので財産の柔軟な管理運用ができないというデメリットがあります。

さらに手続きに時間がかかったり専門職後見人に支払う報酬が必要なケースが多々あります。

第三者が財産管理を行う点は家族信託と同じですが、成年後見制度はあくまで本人の財産の保護を目的としています。

そのため裁判所に選任された成年後見人は所有者本人の財産にリスクのある管理はできません。

預金などの資産運用、節税対策、不動産の処分は本人よりも相続人のためと捉え兼ねられず、この制度を利用すると困難になります。

家族信託であれば信託目的の通りの運用が可能で、高利回りの投資、不動産の売買、建替えなどを受託者の判断で行えます。

家族が管理をするので専門家への支払い報酬も発生しません。

他の制度と比べた家族信託のメリット

- 認知症になっても財産管理を継続できる

- 財産の柔軟な管理運用ができる

- 専門家への高額な継続報酬が発生しない

認知症に備える!家族信託プラン

-

親や身内が認知症!

預金や不動産の凍結に備える

認知症になってしまうと預貯金が出金できない、不動産が売却できない等の事態になりかねません。

たとえ妻や夫、子供であっても代理で行う事はできず、このことで施設への入所費用が工面できない事態になりかねません。家族信託を使えばこの事態を防ぐことが出来ます。

事前に信託契約を結ぶ事で、もし認知症になった場合でも家族等の誰かが預貯金を引出ししたり、不動産を代わりに売却出来るように備える事ができます。

-

不動産オーナーが認知症!

物件を管理できなくなる事態に備える

認知症になってしまうことで契約行為ができなくなり、物件の管理ができなくなります。

例えば新規入居者の賃貸契約を締結、空室率を改善するためのリフォームや建替え、大修繕などができなくなってしまいます。

事前に信託契約を結ぶ事で不動産オーナーが認知症になったとしても家族等の誰かが代わって入居者との賃貸契約やリフォームなどを行う事ができます。

-

経営者が認知症!

会社経営がストップしてしまう事態に備える

自社株を単独所有する経営者が認知症になると株主総会決議ができません。

これにより取締役の選任、本店移転、新株の発行、会社の目的の変更、商号変更など株主総会で決定すべきことが出来なくなり経営がストップしてしまいかねません。

成年後見人をつけてもこの制度はあくまで本人の財産を守ることが目的ですので出来る事は制限されます。

事前に後継者と信託契約を結ぶことで経営者が元気なうちは自分で経営し、認知症になったとしてもスムーズに後継者が会社を経営することが出来ます。

家族信託専門士のご紹介

司法書士 山内 浩

| 経歴 | 代表社員

昭和34年 8月9日生まれ 昭和58年 立命館大学法学部卒業 平成元年 司法書士試験合格 |

|---|---|

| 性格 | 温厚 几帳面 せっかち |

| 趣味 | お酒(何でも飲みます) ゴルフ |

お客様へ

2025年には認知症患者は700万人を突破、65歳以上の高齢者5人に1人が認知症になると推計され、また、軽度認知障害は580万人を突破し、65歳以上の高齢者3人に1人が認知症患者またはその予備軍になると言われています。(厚労省及びNHK取材班推計)

人が認知症になると、不動産は売却できません、定期預金は解約できません、有効な相続税対策もできません。

結果、その人の財産は凍結状態、管理処分不能に陥ります。

このように、今や高齢者の生前対策において認知症対策は、相続対策よりもはるかに緊急性があるといえます。

また、認知症対応策である成年後見制度は、昨今その問題点が多々指摘されています。

家族信託は、成年後見制度を超える新しい財産管理ツールであり、また、遺言に代わる新しい財産承継ツールでもあります。

家族信託をうまく活用して、ご高齢者の想いが叶う生前対策をご提案させていただければ幸いでございます。

司法書士 橋本 徹

| 経歴 | 特定社員

昭和54年9月6日生 岸和田市出身 関西大学工学部卒業 所属団体 大阪司法書士会岸和田支部 簡裁訴訟代理認定 第712100号 |

|---|---|

| 性格 | 「ひょうひょうとしている」とよく言われます。

学生時代に所属した研究室の教授やサラリーマン時代の上司等、目上の方から言われることが多いのですが、いまいちピンときません。とりあえず褒め言葉と勝手に解釈しています。 |

| 趣味 | ・スポーツ観戦(主に野球) 最低でも年に一度は球場へ足を運ぶようにしています。・鉄道 子供の影響か、新幹線の種類に詳しくなりました。 |

お客様へ

家族信託はご両親を心配するお子様にこそ活用して頂ける財産管理ツールです。

子供の立場からご高齢のご両親を心配する気持ちは察するに余りあります。

今までの制度では認知症を想定していたとしても財産管理には限界がありました。

親自身が認知症を心配していても子供に対してしてあげられる事には限界があったのです。

家族信託には詐欺被害から財産を守る機能もあります。

もう、なすすべなく認知症に財産を蝕まれる必要はありません!

ご両親を安心させるためにも、ぜひ一度、私どもにご相談ください。

当窓口では13名の司法書士と2名の家族信託専門士が在籍し、生前対策の相談実績 は年間100件を超えます。

家族信託は非常に長い年月にわたって続いていくものになりますので、今後の運用の事、メリットデメリット、注意すべき点などをしっかりと専門家の目からご説明させていただきます。

家族信託だけでは解決できない問題だと判断すれば成年後見制度や遺言を併用し、あなたにとってより最適な方法を提案いたします。

ご相談は無料ですのでどうぞお気軽にお電話ください。

相談の流れ

1相談の予約

まずはお電話にて無料相談のご予約をお受けください。

相談は初回無料。お気軽にご連絡ください。

予約受付時間 平日9:00~18:00

土曜日・日曜日・祝日も平日夜も相談可能ですので遠慮なくお問い合わせください。

また出張相談も行っておりますのでご希望の場合は可能な地域であるかご相談ください。

2無料相談の実施

お客様の将来にとってベストなプランを立てるために専門家がしっかりとお話をお聞きします。

お客様一人一人にオーダーメイドでプランを立てる「家族信託」では専門家ごとに提案内容が異なる事も少なくありません。

まずはしっかりとお客様の話を聞き、ご相談内容を明確を紐解き置かれている状況とご要望を詳細に把握する必要があります。

その内容をもとに家族信託以外のあらゆる方法も含めて検討し、最も良い方法を提案します。

さらに費用とスケジュール、実施後どうなるのかについても詳細に説明させて頂きます。

家族信託について知りたいこと、ご要望や心配事がありましたら遠慮なくお聞きください。

3お申込み/受任

ご相談内容に納得いただければお手続きを開始します。

4様々な手続き

お客様ごとに手続きの内容が異なりますのでその一部をご紹介します。

- ご家族との調整

本人の想いをご家族に説明するお手伝いをさせて頂きます。

家族会議の場に同席し説明させて頂くなど、その時々に適した方法で家族の同意を得られるようサポートさせて頂きます。 - 信託契約書作成

契約書の内容を検討しながら草案を作成します。 - 公証役場手続対応

有効な信託契約書であることを確定させるため、公証役場との打ち合わせに立会い、必要な手続を代行します。 - 信託口座開設

金融機関へ同行し口座開設の手続きをサポートいたします。 - 信託登記

不動産が含まれる場合は法務局への申請を代行します。

5完了の報告/信託の開始

完了の報告まで随時進捗状況をご報告いたします。

ご相談から完了までおよそ2ヶ月~6ヶ月程度です。

6アフターフォロー

お手続きが完了した後にアフターフォローを行います。

不安なことや疑問があればご連絡ください。

状況の変化や想定外の出来事にも全力で対応いたします。