家族信託を活用して認知症発症後も暦年贈与を継続できますか?

- 家族信託を活用して認知症発症後も暦年贈与を継続できますか?

- 現状では『できない』と考えておく方が無難です。

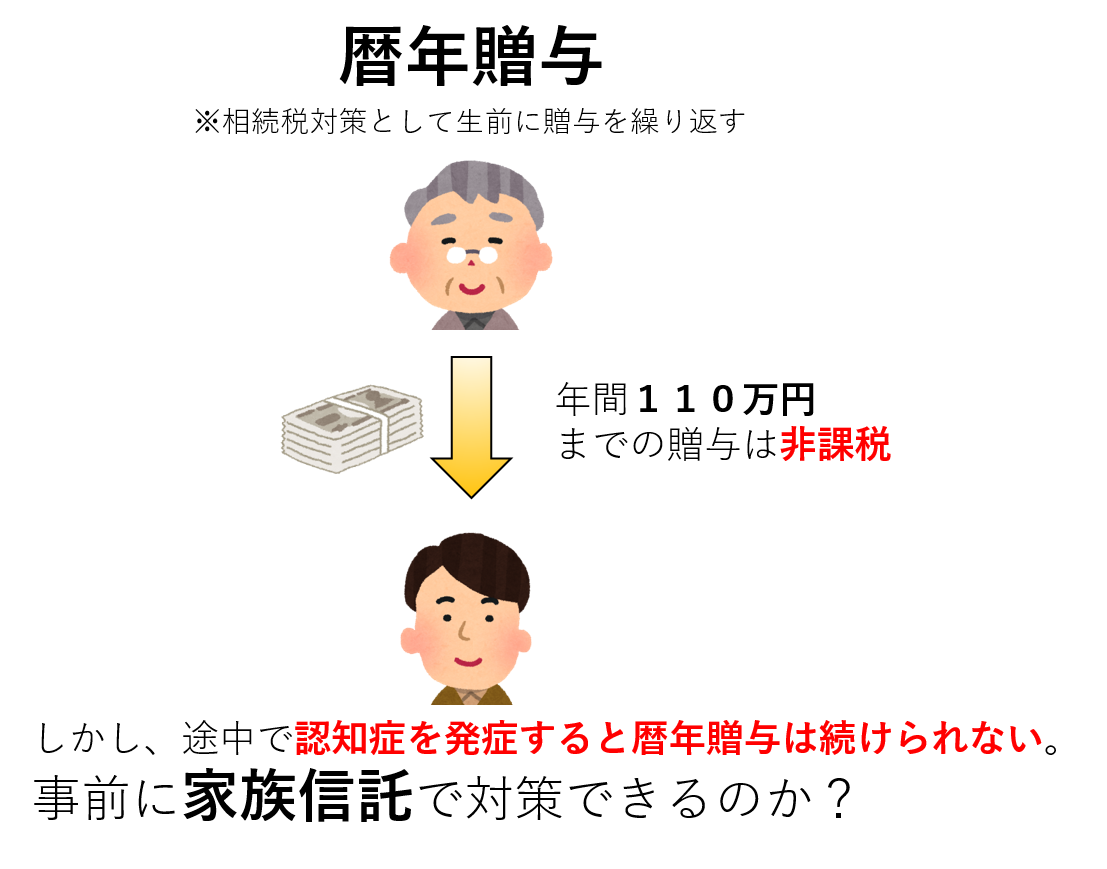

相続税対策として親が認知症等で判断能力を喪失した後であっても、贈与税の基礎控除額である金110万円の範囲内で、子や孫へ暦年贈与を継続したいというニーズは多いかと思います。

実際、複数年にわたる贈与計画の途中で親が認知症を発症してしまい、暦年贈与がストップしてしまったという事態は少なくありません。

そこで、親が認知症等で判断能力を喪失した後であっても、親の意思を尊重して財産管理・処分ができる「家族信託」の仕組みを活用することで、暦年贈与を継続できるのではないかと考える方がいます。

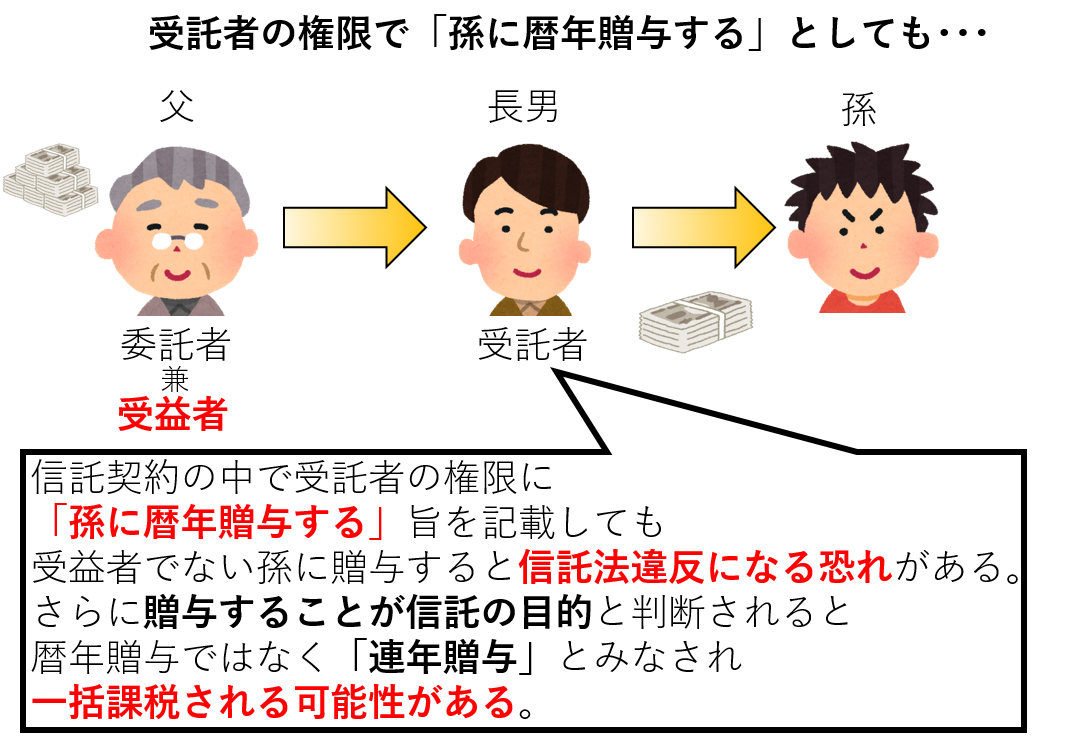

つまり、信託契約書の中で、信託目的や受託者の権限として、「配偶者や子、孫に暦年贈与する」旨の記載をしておけば、委託者(親)の判断能力の有無を問わず、受託者(子)の判断だけで、信託財産の中から暦年贈与を継続できるのではないかという発想です。

しかし、これは非常に危険な発想と言えます。

家族信託では、委託者から財産を託されている受託者は、委託者の財産を受益者以外に給付することはできません。受託者は預かっている財産を受益者の利益のために管理・処分しなければならないため、受益者以外の者に財産を給付(受益者の扶養義務に基づく給付を除く)することは受託者の忠実義務(信託法第30条)違反になります。

したがって、安易に受託者の判断で受益者以外の者へ贈与を行うと、受託者は法的な責任を問われる恐れがあり、税務的にも税務当局から贈与自体を否定される可能性もあります。

また、信託の主たる目的が「贈与」になる場合は、「暦年贈与」ではなく「連年贈与による一括課税」とみなされるリスクもあります。

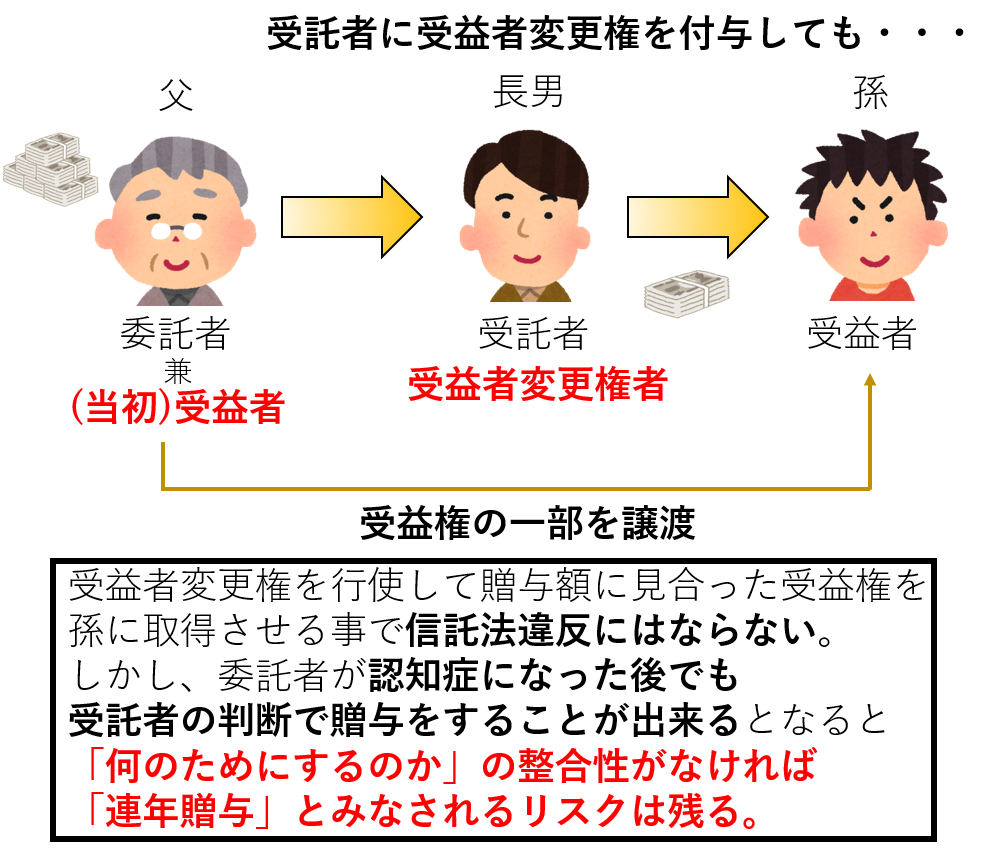

では、全く方法はないのかというと、そうではありません。「実質的に暦年贈与と同じ効果」をもたらす手法として、「受益者変更権を行使した信託スキーム」という方法があります。これは当初受益者の持つ受益権を当初受益者(=委託者)の意思に関係なく、他の受益者に暦年で少しずつ変更していくという手法です。しかし、この手法も税務上のリスクが全くないかと聞かれれば、そうした行為が「何のために行うのか」という信託目的との整合性が明らかでない限り、リスクはあるとしか言えません。

「相続税対策として暦年贈与をしたい」というニーズで家族信託を活用することは、お客様にとっても信託組成に携わる専門家にとってもリスクがあることを忘れてはいけないでしょう。

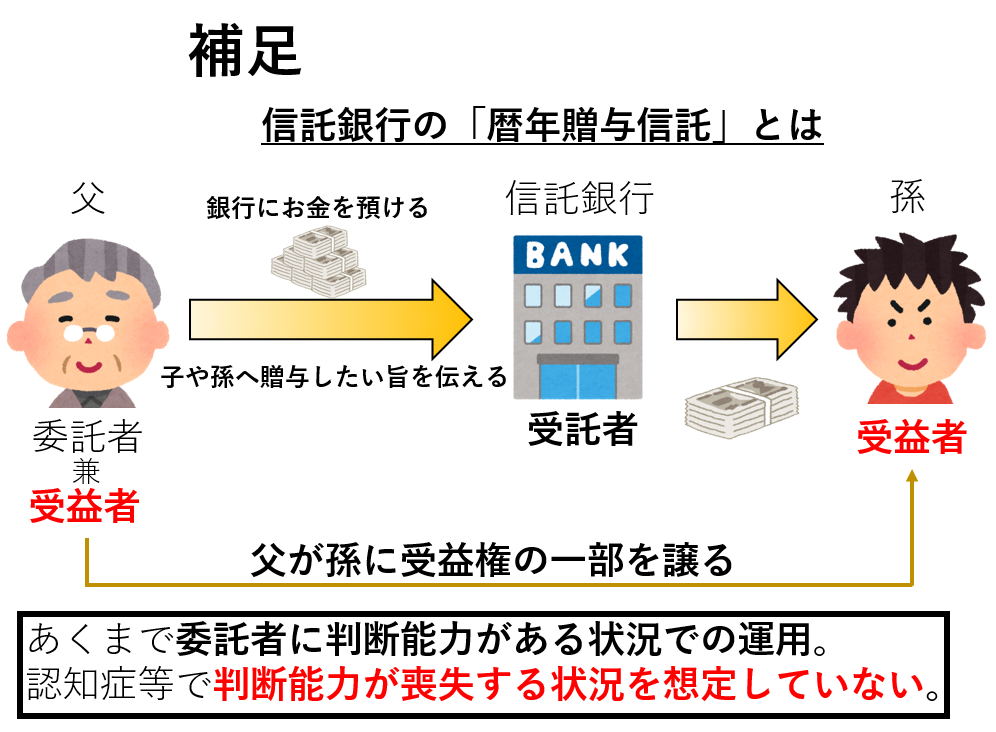

『補足』信託銀行の「暦年贈与信託」という商品について

これらの商品は委託者と信託銀行の信託契約により、

① 委託者がまとまった金銭を受託者である信託銀行に預けます。

(この時点で、「委託者=受益者」です。)

② 委託者は子や孫へ贈与したい旨の意思表示を信託銀行にします。

具体的には信託銀行を介して委託者(親)と子や孫との間で贈与契約書を取り交わすなど、贈与の意思表示があったことを書面で残しておき、委託者兼受益者である親から子や孫へ受益権の一部譲渡をします。

(この時点で、「受益者=委託者及び子や孫」となります。)

③ 信託銀行は受益者となった子や孫へ、一部譲渡された受益権の価値に応じた金銭を交付します。

このとおり、信託銀行の「暦年贈与信託」は委託者(=当初受益者)の意思表示に基づいて、受益者である子や孫へ受託者である信託銀行が金銭を給付する仕組みとなっています。

したがって、これらの商品を引き合いに出して、家族信託をすれば委託者(親)が認知症になったとしても、子や孫への暦年贈与を継続できると勘違いしないよう注意が必要です。